- Транспортные компании

- Калькулятор доставки

- Отслеживание

- Объявления

- Поиск грузов

- Расстояния

- Авторизация

- Добавить груз

Эквайринг

Оглавление

- Почему принимать карты — необходимо?

- Общая схема

- Классификация

- Обзор рынка эквайринга России

- Какой эквайринг выбрать

На сегодняшний день сложно представить себе человека, который бы не знал, что такое банковская карта. Карты применяются повсеместно: для принятия и проведения денежных переводов, выплат заработных плат, получения кредитов, расчётов с банком, а также покупок в обычных магазинах и онлайн (в интернет-магазинах).

Эквайринг (англ. «Acquire» — «получать, приобретать») — это обобщенное понятие процедуры приёма платежей с помощью банковских карт.

В настоящее время банковские карты принимают более чем 18 млн. торговых точек по всему миру.

Львиную долю операций проводят международные платежные системы, такие как VISA и MasterCard. Также немалую долю занимают системы JCB, AmericanExpress, China UnionPay, Discover. В отдельных регионах в обороте могут участвовать карточные продукты локальных платежных систем (например, в России — платежная система «МИР»).

Практически все платежные системы представляют собой единое техническое решение, выработанное на базе взаимодействия большого числа банковских организаций. Например, к MasterCard подключилось уже свыше 22 тысяч банковских учреждений по всему миру (в 210 странах), а к системе «МИР» — около 200 российских банков.

В случае торгового эквайринга платёж с банковской карты выполняется через специальное устройство (терминал), а также web-форму банка или агрегатора платежей. К выносным терминалам относятся не только платежные устройства, которыми оснащаются торговые места кассиров (POS-терминал), но и банковские автоматы (терминалы самообслуживания).

Для приема оплаты в мобильных (передвижных) торговых точках могут применяться mPOS терминалы — это миниатюрные устройства, подключаемые к смартфонам или планшетам.

Терминалы обмениваются данными посредством доступных сетей связи с информационными системами банка, функционирующими в рамках стандартов и требований международных платежных систем (или локальных). Все движения средств между банками происходят как электронный обмен информацией с высокой степенью защиты.

Почему принимать карты необходимо?

Именно благодаря эквайрингу современные потребители практически повсеместно могут отказаться от оплаты товаров или услуг наличными средствами. Наличные деньги подвержены старению, их легко украсть, движение наличных средств сложно отследить, что порождает целый ряд проблем в экономике любых стран.

Электронные деньги напротив, сложно потерять, операции по счетам легко отследить, такие деньги не стареют, их невозможно подделать, а еще, благодаря развитию технологий и внедрению новых стандартов безопасности, становятся возможными новые способы взаимодействия продавцов и покупателей.

Так, например, только благодаря безналичным платежам и интернет-эквайрингу стала возможна электронная коммерция, когда операция оплаты происходит в пользу продавца, удаленного от покупателя на сотни или даже тысячи километров, а товар доставляется практически до квартиры или двери дома.

С помощью мобильного эквайринга можно принимать платежи на выезде. Например, в офисе или на дому у клиента. Отлично подойдет mPOS-терминал и для приема безналичной оплаты в такси.

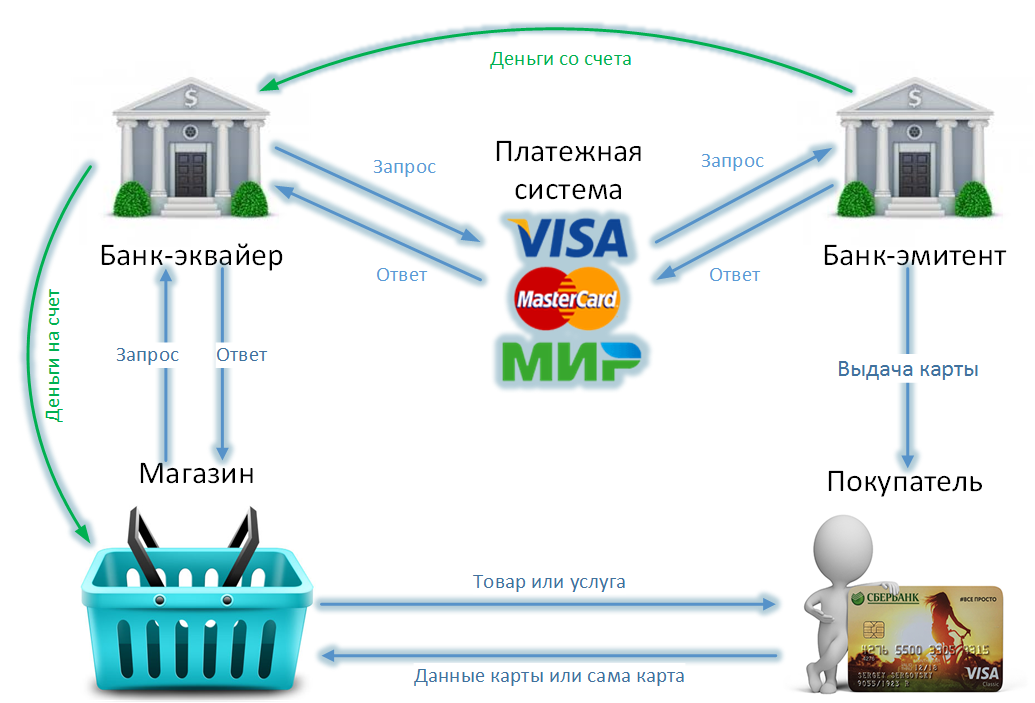

Общая схема

В процедуре оплаты картой участвуют несколько сторон:

- покупатель (держатель карты),

- банк-эмитент (банк, выпустивший и выдавший в пользование карту держателю),

- банк-эквайер (тот банк, на чьей технической базе осуществляется прием и обработка карточных платежей),

- продавец (юридическое лицо, продающее товары или оказывающая услуги, заключившее договор на обслуживание с эквайером).

Схема взаимодействия выглядит следующим образом:

- Покупатель предъявляет в качестве платежного средства банковскую карту или самостоятельно вводит ее данные в специальную форму на web-странице.

- Эквайер получает данные карты (через терминал или web-форму), производит операцию авторизации покупателя (CVV2 или CVC2 код, 3-D Secure и т.п.) и делает запрос на списание в банк-эмитент.

- Если средств на карточном счете достаточно и нет никаких других ограничений на покупку, сумма на счету блокируется (холдирование).

- В банк-эмитент возвращаются данные о возможности списания средств.

- Эмитент ждет окончания покупки (покупка подтверждается продавцом).

- В случае подтверждения успешной покупки от продавца, эквайер формирует документы о получении денег для покупателя и продавца, передает подтверждение в банк-эмитент.

- Сделка между банками закрывается специальными файлами (клиринговый обмен). Средства с карточного счета клиента переводятся в пользу банка-эквайера.

- Расчеты между продавцом и банком-эквайером производятся через расчетный счет на регулярной основе.

Взаимодействие участников в рамках эквайринга жестко регламентируется правилами платежных систем. За несоблюдение таковых на участников накладываются серьезные штрафы.

Классификация

Торговый

В торговых точках приём банковских карт чаще всего осуществляется через терминал эквайринга. Торговое или сервисное предприятие (далее ТСП) заключает с банком отдельный договор, по которому терминалы приобретаются по полной стоимости или предоставляются в лизинг, а банковская организация гарантирует бесперебойный процессинг (обработку) платежей. Техподдержка может быть включена в договор обслуживания банка или предоставляться сторонней организацией. Классические POS-терминалы предполагают высокую безопасность проведения операций и минимальное время обработки транзакций. Кроме того, на выходе формируется фискальный чек, который является официальным документом.

Мобильный

Мобильный эквайринг в настоящее время приобретает все большее распространение благодаря тому, что платежный терминал имеет миниатюрные размеры и способен работать в любом месте, где есть Интернет. Чаще всего mPOS-терминалы применяются для приема оплаты картой товаров с доставкой (курьерская служба) и услуг такси.

Интернет

Интернет-эквайринг позволяет принимать платежи без каких-либо специальных аппаратных средств взаимодействия с клиентом. Покупатель вводит данные карты в специальную форму платежного агрегатора или банка. Безопасность сделки обеспечивают дополнительные технологии — CVV2 / CVC2 код или 3-D Secure.

Тарифы банков зависят от выбранного пакета расчетно-кассового обслуживания (РКО), возможностей самого банка и типа оборудования. Обычно предполагается взимание определенного процента с каждой операции, могут устанавливаться минимальные лимиты. Если оборот по терминалу не превысит определенного порога, банк может взимать фиксированную плату за расчетный период.

Эквайринг для ИП по тарифам чаще всего ничем не отличается от аналогичных услуг для других юридических лиц. В основном банки разделяют клиентов по обороту денежных средств. Хотя иногда индивидуальным предпринимателям предлагаются особые тарифы.

Обзор рынка эквайринга России

Большую часть операций, проводимых через ТСП, по сложившейся традиции берут на себя крупные банковские организации, давно работающие на рынке услуг и обеспечивающие максимальный набор опций РКО.

Это такие банки как:

- Сбербанк,

- ВТБ 24,

- Альфа-Банк,

- Газпромбанк.

Стоимость одного терминала колеблется в пределах 12-24 тыс. руб. (цены обусловлены множеством факторов: тип оборудования, функциональные возможности терминалов, тарифы РКО банков и т.д.). Цены на POS-системы могут достигать 60 тыс. руб. Комиссия с каждой операции может составлять приблизительно 1,5-3% (без учета минимальных списаний и порога минимального оборота по каждому терминалу). В случае аренды или лизинга тарифы банка могут быть изменены, что обусловлено определенными рисками банка.

В относительно новой сфере мобильного эквайринга нишу заняли небольшие банки, такие как:

- Модульбанк,

- Точка,

- Райффайзенбанк.

Примечательно, что услуги мобильного эквайринга могут оказывать не только банки, но и специальные сервисы, например:

- 2Can,

- Lifepay,

- iPay,

- ibox.

Такое стало возможным благодаря небольшой стоимости оборудования и высоким рискам, связанным с проведением платежей. Рынок платежей такого типа только начинает развиваться в России, и потому могут иметь место определенные сложности и накладки в работе сервисов. Так, например, до недавнего времени для подключения к сервису Pay-Me терминалы можно было купить только в Москве в салонах связи Билайн. Сегодня это можно сделать уже в 64 регионах страны.

В среднем комиссии составляют 2,5-2,9% с одной оплаты. Терминалы некоторые провайдеры услуги предоставляют бесплатно (или условно-бесплатно). Конечно, все зависит от типа mPOS-терминала и его функционала. Цена некоторых моделей может достигать десятков тысяч рублей.

Интернет-эквайринг, так же, как и мобильный, наиболее востребован малым и средним бизнесом, а потому большую часть рынка услуг берут на себя малые и средние банки.

Рейтинг за 2016 год (по данным аналитического агентства Markswebb) выглядит следующим образом:

- ChronoPay,

- Яндекс.Касса,

- PayAnyWay,

- NetPay,

- PayOnline,

- PayKeeper.

К примеру, Сбербанк занимает 21 место, Тинькофф — 24 и т.д.

Низкие позиции банков в сравнении с сервисами приема платежей обусловлены охватом способов оплаты и условий взаимодействия. Сервисы оплаты выступают в роли агрегаторов платежей, предоставляют различные способы оплаты, доступ сразу к нескольким банкам, обеспечивают быстрое подключение и другие нюансы, важные для интернет-торговли.

Средняя комиссия — 2,7-3,5% с одной покупки, при большом обороте сборы существенно снижаются (до 2-2,5%). Расходов на покупку, установку и настройку терминалов — нет. Еще один важный показатель — время подключения (интеграции): в среднем 7-14 дней (до выхода на тестовый режим доступа).

Какой эквайринг выбрать

Каждый из описанных выше типов приема оплаты банковских карт имеет свои достоинства и недостатки. И зачастую узкоспециализированное применение.

То есть, если у вас Интернет-магазин с полной оплатой онлайн, то вам никак не подойдет классическая схема работы с POS-терминалами.

Однако, если имеется возможность принимать оплату за товар при вручении покупателю вашим курьером, то интересным решением будет мобильный эквайринг. Никак не обойтись без mPOS терминалов при оказании услуг на выезде (такси, медицинские лаборатории, маникюр, парикмахер и т.п.), если планируется прием к оплате банковских карт. Иногда, при небольшом покупательском трафике в обычном оффлайн магазине можно использовать мобильный терминале по причине меньшей стоимости оборудования. Это самое дешевое решение на старте.

Если вы планируете работу с большим количеством товара, высокую проходимость касс и т.п., то без POS-терминалов не обойтись. Помогут они и при работе с клиентами в офисе, когда подписание и оплата договора на услуги, поставку товара и др. происходит на территории продавца.

Схема приема денежных средств может зависеть от специфики региона присутствия, типа товара или предоставляемых услуг, и других нюансов. Поэтому нельзя сказать наверняка какой тип эквайринга лучше.

Способ оплаты должен подбираться исходя из концепции развития компании и реальной обстановки на рынке предлагаемых товаров или услуг. Не стоит делать ставку только на какой-либо один тип оплаты. Так, можно комбинировать различные способы оплаты и пробовать внедрять новые решения, оценивая их эффективность.